Уоррен Баффетт. Танцуя к богатству! - [108]

В 1979 году, когда я чувствовал, что акции были кричащей покупкой, я написал в одной статье для журнала: «Менеджеры пенсионных фондов продолжают принимать инвестиционные решения, глядя исключительно в зеркало заднего вида. Уже несколько раз их подход доказал свою несостоятельность в прошлом и, скорее всего, так же проявится на этот раз». Это потому, что «акции сейчас продаются на таком уровне, что будут производить долгосрочные доходы, гораздо превышающие облигации».

Рассмотрим положение дел в 1972 году, когда менеджеры пенсионных фондов все еще скупали акции: промышленный индекс Доу – Джонса в конце года составил 1020 пунктов, имел среднюю балансовую стоимость 625, что составило 11 % прибыли по балансу. Шестью годами позже Доу был на 20 % дешевле, но его балансовая стоимость увеличилась почти на 40 %, и заработки составили 13 % по балансу. Или, как я писал тогда: «Акции были, очевидно, дешевле в 1978 году, когда менеджеры пенсионных фондов не покупали их, чем в 1972 году, когда их стали покупать на рекордном уровне».

Когда я писал статью, долгосрочные корпоративные облигации приносили доход около 9,5 %. Итак, я задал, казалось бы, очевидный вопрос: «Могут ли быть достигнуты лучшие результаты за двадцать лет от группы облигаций на 9,5 % ведущих американских компаний, при наступлении срока платежа в 1999 году, чем от группы акций типа Доу, купленных, в общем, по цене примерно равной их балансовой стоимости и которые принесут около 13 % прибыли на эту балансовую стоимость?» Вопрос отвечает сам на себя.

То есть если бы вы прочитали статью в 1979 году, вы бы страдали – о, как бы вы страдали – примерно около трех лет. Я и тогда очень плохо предсказывал движения цены акций на ближайший срок, и сейчас не лучше. Я чаще всего не имею ни малейшего понятия, как будет вести себя биржа в следующие шесть месяцев, или в следующий год, или в следующие два.

Но думаю, очень легко понять, что произойдет в долгий срок. И Бен Грэм рассказал нам почему: «Хотя биржа функционирует как машина голосования на короткий срок, она действует как машина взвешивания в долгосрочной перспективе». Страх и жадность играют очень важные роли, когда происходит голосование, но их невозможно измерить ни по одной шкале.

По моему убеждению, несложно было предсказать, что за 20-летний период облигации на 9,5 % не принесут такой же прекрасный результат, как эта замаскированная облигация под названием Доу, которую можно купить гораздо ниже номинальной стоимости – то есть балансовой стоимости, – и она приносит 13 % на номинальную стоимость.

Давайте я объясню, что имею в виду под термином, который обозначил: замаскированная облигация. Облигация, как все вы знаете, выдается на определенный срок с целым рядом купонов на получение дивидендов. По облигации на 6 %, например, выплачивается купон на 3 % каждые шесть месяцев.

Акция, наоборот, финансовый инструмент, который дает право требования на будущие распределения доходов, принесенных определенным бизнесом, выплачиваются ли они в виде дивидендов, или чтобы перекупить акции, или рассчитаться после покупки или ликвидации. Эти платежи, по сути, и есть «купоны». Набор владельцев этих купонов меняется по мере того, как акционеры приходят и уходят. Но финансовый итог для владельцев бизнеса в целом будет определен размером и временем обладания этими купонами. Оценивать конкретно их – вот в чем суть инвестиционного анализа.

Итак, измерять цену этих «купонов» становится очень сложно для акций отдельного вида. Однако это гораздо легче посчитать для групп акций. Еще в 1978 году, как я упоминал, Доу приносил прибыль в 13 % на среднюю балансовую стоимость в $850. Эти 13 % могут только быть эталоном сравнения, а не гарантией. И все же если вы хотели тогда инвестировать на какой-то период времени в акции, по сути, покупали облигацию – по ценам, которые в 1979 году редко поднимались сильно выше номинальной стоимости – с главным значением в $891 и довольно вероятным купоном на выплату в 13 % от главного значения.

Как это может быть хуже облигации в 9,5 %? Основываясь на этом, акции должны показывать лучшие результаты, чем облигации, в долгосрочной перспективе. Так по большому счету и было на протяжении большей части моей бизнес-карьеры. Но, как Кейнс напоминает нам, превосходство акций не неизбежно. У них есть преимущества только при определенных условиях.

Давайте я укажу вам на еще одну проблему, возникающую из-за стадного чувства пенсионных фондов, – проблему, которая, вероятно, особо усиливается небольшим личным интересом со стороны тех, кто управляет фондами. В таблице ниже указаны четыре хорошо известные компании – типичные среди многих других, которые я мог выбрать, – и ожидаемые доходы на активы пенсионных фондов, которые они использовали в подсчетах, какую оплату (или кредит) ежегодно должны производить для пенсий.

Ожидаемые доходы пенсионного фонда

Итак, чем выше уровень ожиданий, который компании используют для вычисления пенсий, тем выше будет объявленная прибыль. Именно так и работает бухгалтерия для пенсий – и я надеюсь, ради относительной краткости, что вы просто поверите мне на слово.

В книге рассказывается о жизни знаменитого немецкого археолога Генриха Шлимана, о раскопках Трои и других очагов микенской культуры.

Фрэнсис Брет Гарт родился в Олбани (штат Нью-Йорк) 25 августа 1836 года. Отец его — Генри Гарт — был школьным учителем. Человек широко образованный, любитель и знаток литературы, он не обладал качествами, необходимыми для быстрого делового успеха, и семья, в которой было четверо детей, жила до чрезвычайности скромно. В доме не было ничего лишнего, но зато была прекрасная библиотека. Маленький Фрэнк был «книжным мальчиком». Он редко выходил из дома и был постоянно погружен в чтение. Уже тогда он познакомился с сочинениями Дефо, Фильдинга, Смоллета, Шекспира, Ирвинга, Вальтера Скотта.

Книга рассказывает об ученом, поэте и борце за освобождение Италии Томмазо Кампанелле. Выступая против схоластики, он еще в юности привлек к себе внимание инквизиторов. У него выкрадывают рукописи, несколько раз его арестовывают, подолгу держат в темницах. Побег из тюрьмы заканчивается неудачей.Выйдя на свободу, Кампанелла готовит в Калабрии восстание против испанцев. Он мечтает провозгласить республику, где не будет частной собственности, и все люди заживут общиной. Изменники выдают его планы властям. И снова тюрьма. Искалеченный пыткой Томмазо, тайком от надзирателей, пишет "Город Солнца".

Очерк об известном адвокате и политическом деятеле дореволюционной России. 10 мая 1869, Москва — 15 июня 1957, Баден, Швейцария — российский адвокат, политический деятель. Член Государственной думы II,III и IV созывов, эмигрант. .

Труд журналиста-международника А.Алябьева - не только история Второй мировой войны, но и экскурс в историю развития военной авиации за этот период. Автор привлекает огромный документальный материал: официальные сообщения правительств, информационных агентств, радио и прессы, предоставляя возможность сравнить точку зрения воюющих сторон на одни и те же события. Приводит выдержки из приказов, инструкций, дневников и воспоминаний офицеров командного состава и пилотов, выполнивших боевые задания.

«Преподавателям слово дано не для того, чтобы усыплять свою мысль, а чтобы будить чужую» – в этом афоризме выдающегося русского историка Василия Осиповича Ключевского выразилось его собственное научное кредо. Ключевский был замечательным лектором: чеканность его формулировок, интонационное богатство, лаконичность определений завораживали студентов. Литографии его лекций студенты зачитывали в буквальном смысле до дыр.«Исторические портреты» В.О.Ключевского – это блестящие характеристики русских князей, монархов, летописцев, священнослужителей, полководцев, дипломатов, святых, деятелей культуры.Издание основывается на знаменитом лекционном «Курсе русской истории», который уже более столетия демонстрирует научную глубину и художественную силу, подтверждает свою непреходящую ценность, поражает новизной и актуальностью.

Почему мы потребляем так много? Какие исторические процессы сформировали наш материальный образ жизни? Трентманн анализирует рост массового потребления на мировой арене в контексте истории, экономики, социологии и политики. Вы узнаете, как желания и характер потребителей меняли развитие общества, влияли на науки, направляли политику и экономику.

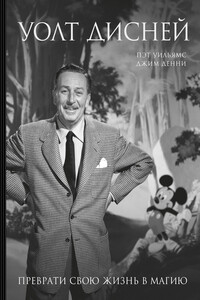

Биография легендарного основателя мультимедийной империи, обладателя 26 статуэток «Оскар», подарившего миру Микки Мауса, Дональда Дака, Золушку, Питера Пэна, Спящую красавицу и каждого из 101 далматинца. Из этой книги вы узнаете семь принципов лидерства Уолта Диснея, сделавших его великим.

В этой подарочной книге представлены портреты 20 человек, совершивших революции в современном бизнесе и вошедших в историю благодаря своим феноменальным успехам. Истории Стива Джобса, Уоррена Баффетта, Джека Уэлча, Говарда Шульца, Марка Цукерберга, Руперта Мердока и других предпринимателей – это примеры того, что значит быть успешным современным бизнесменом, как стать лидером в новой для себя отрасли и всегда быть впереди конкурентов, как построить всемирно известный и долговечный бренд и покорять все новые и новые вершины.В богато иллюстрированном полноцветном издании рассказаны истории великих бизнесменов, отмечены основные вехи их жизни и карьеры.

Руперт Мёрдок – медиамагнат, основатель и глава крупнейших холдинговых компаний News Corp и 21st Centure Fox. Его стиль и подход к управлению – уникальный Метод – позволил превратить небольшую австралийскую газету в империю с рыночной стоимостью в 56 млрд $ и годовой прибылью, превышающей 36 млрд $. В этой книге вы найдете множество управленческих приемов, лежащих в основе Метода Мёрдока, благодаря которым можно более 60 лет оставаться в бизнесе и держать в страхе конкурентов. В формате PDF A4 сохранен издательский макет.