Уоррен Баффетт. Танцуя к богатству! - [107]

Чтобы рассказать о том, что открыл Эдгар Лоуренс Смит, я процитирую легендарного мыслителя – Джона Мейнарда Кейнса, который в 1925 году написал рецензию на книгу, чем привлек к ней внимание. В своей рецензии Кейнс говорит: «Вероятно, самая важная точка зрения мистера Смита… и определенно, самая новая точка зрения. Промышленные компании с хорошим управлением, как правило, не распространяют акционерам всю заработанную прибыль. В хорошие годы, если вообще не во все годы, они удерживают часть дохода и вкладывают его обратно в бизнес. Здесь есть элемент сложной ставки (курсив Кейна), действующий в пользу цельных индустриальных инвестиций».

Именно так, просто. Это даже не было новостью. Люди определенно знали, что компании не выплачивали 100 % их заработка. Но инвесторы не задумывались над возможными последствиями. Однако этот парень Смит говорил: «Почему акции обычно превосходят облигации? Главная причина в том, что бизнесы удерживают заработки, чтобы сгенерировать еще больше заработков – и дивидендов тоже».

Это открытие вызвало беспрецедентный рост рынка. Воодушевленные открытием Смита, инвесторы вкладывались в акции, чтобы получить двойную прибыль: изначально более высокий доход относительно облигаций и еще дополнительный рост без дивидендов. Для американской публики это новое понимание было как открытие огня.

«Когда люди утверждают, что фонд Гейтса бюрократичен, на самом деле имеют в виду, что важные решения не принимаются никем, кроме Билла и Мелинды. И мне это подходит».

Но очень скоро та же самая публика потеряла много денег. Акции сначала пришли к ценам, из-за которых снизился процентный доход по сравнению с облигациями, и в конце концов процентный доход упал гораздо ниже дохода с облигаций. Что произошло потом, наверное, покажется пугающе знакомым читателям: один лишь факт, что цена на акции поднималась так быстро, стал главным стимулом для людей наброситься на них. То, что немногие купили по правильной причине в 1925 году, многие купили по неправильной причине в 1929 году.

Проницательный Кейнс указывал об извращенном толковании такого типа в своем обзоре 1925 года. Он писал: «Это опасно… применять к будущему индуктивные рассуждения, основанные на прошлом опыте до тех пор, пока человек не сможет распознать глобальные причины возникновения подобных ситуаций в прошлом». Если вы этого не умеете делать, говорил он, можете попасть в ловушку – ожидать результатов в будущем, которые возникнут, только если условия будут такими же, как в прошлом. Особые условия, которые были у него в голове, конечно, проистекали из того факта, что исследования Смита покрывали половину века, в течение которого акции в основном приносили доход больше, чем высококлассные облигации.

Огромные просчеты, которые инвесторы допустили в 1920-х, снова возвращались в той или иной форме с тех пор еще несколько раз. Ужасное похмелье широкой публики после кутежа с акциями в 1920-х длилось, как мы могли наблюдать, до 1948 года. Бизнес в стране был тогда, по существу, гораздо более ценным, чем за двадцать лет до этого; проценты по дивидендам с облигаций увеличились более чем в два раза относительно акций; однако цена на акции составляла меньше половины от их пика в 1929 году. Условия, которые спровоцировали удивительные результаты Смита, появились снова – их было предостаточно. Но вместо того, чтобы увидеть очевидные факты в конце 1940-х, инвесторы были испуганы рынком начала 1930-х и избегали вновь подвергать себя рискам крупных потерь.

Не стоит считать, что только маленькие инвесторы слишком много внимания обращают на зеркало заднего вида. Давайте посмотрим на поведение профессионально управляемых пенсионных фондов в последние десятилетия. В 1971 году, во время Nifty Fifty, «модной пятидесятки» – менеджеры пенсионных фондов, обладая радужными предчувствиями по поводу рынка, вложили более 90 % своего чистого денежного потока в акции, что составило рекордные показатели на то время. Потом, через пару лет, рынок обвалился и акции стали гораздо дешевле. Итак, что же сделали менеджеры пенсионных фондов? Они перестали покупать потому, что акции стали дешевле!

Частные пенсионные фонды

% денежного потока, вложенного в обыкновенные акции

в 1971 году: 91 % (рекордный показатель)

в 1974 году: 13 %

Вот этого мне никогда не понять. Что касается моего личного вкуса, я собираюсь покупать гамбургеры до конца моей жизни. Когда гамбургеры падают в цене, мы поем «Аллилуйя» в доме Баффеттов. Когда они дорожают, мы плачем. Для большинства людей то же самое происходит во всех аспектах жизни – за исключением акций. Когда акции дешевеют и они могут купить больше за те же деньги, людям акции уже не нравятся.

Поведение такого рода особенно странно, когда возникает у менеджеров пенсионных фондов, которые по любой логике должны учитывать самые длинные временные горизонты из всех инвесторов. Этим менеджерам не понадобятся деньги в фонде ни завтра, ни в следующем году, ни даже в следующем десятилетии. Так что у них есть прекрасная возможность расслабиться. Так как менеджеры управляют не собственными деньгами, тем более грубая алчность не должна влиять на их решения. Они просто должны думать о том, какие действия имеют больше всего смысла. Однако менеджеры ведут себя как посредственные любители (которым платят тем не менее, будто они величайшие эксперты в этом мире).

В книге рассказывается о жизни знаменитого немецкого археолога Генриха Шлимана, о раскопках Трои и других очагов микенской культуры.

Фрэнсис Брет Гарт родился в Олбани (штат Нью-Йорк) 25 августа 1836 года. Отец его — Генри Гарт — был школьным учителем. Человек широко образованный, любитель и знаток литературы, он не обладал качествами, необходимыми для быстрого делового успеха, и семья, в которой было четверо детей, жила до чрезвычайности скромно. В доме не было ничего лишнего, но зато была прекрасная библиотека. Маленький Фрэнк был «книжным мальчиком». Он редко выходил из дома и был постоянно погружен в чтение. Уже тогда он познакомился с сочинениями Дефо, Фильдинга, Смоллета, Шекспира, Ирвинга, Вальтера Скотта.

Книга рассказывает об ученом, поэте и борце за освобождение Италии Томмазо Кампанелле. Выступая против схоластики, он еще в юности привлек к себе внимание инквизиторов. У него выкрадывают рукописи, несколько раз его арестовывают, подолгу держат в темницах. Побег из тюрьмы заканчивается неудачей.Выйдя на свободу, Кампанелла готовит в Калабрии восстание против испанцев. Он мечтает провозгласить республику, где не будет частной собственности, и все люди заживут общиной. Изменники выдают его планы властям. И снова тюрьма. Искалеченный пыткой Томмазо, тайком от надзирателей, пишет "Город Солнца".

Очерк об известном адвокате и политическом деятеле дореволюционной России. 10 мая 1869, Москва — 15 июня 1957, Баден, Швейцария — российский адвокат, политический деятель. Член Государственной думы II,III и IV созывов, эмигрант. .

Труд журналиста-международника А.Алябьева - не только история Второй мировой войны, но и экскурс в историю развития военной авиации за этот период. Автор привлекает огромный документальный материал: официальные сообщения правительств, информационных агентств, радио и прессы, предоставляя возможность сравнить точку зрения воюющих сторон на одни и те же события. Приводит выдержки из приказов, инструкций, дневников и воспоминаний офицеров командного состава и пилотов, выполнивших боевые задания.

«Преподавателям слово дано не для того, чтобы усыплять свою мысль, а чтобы будить чужую» – в этом афоризме выдающегося русского историка Василия Осиповича Ключевского выразилось его собственное научное кредо. Ключевский был замечательным лектором: чеканность его формулировок, интонационное богатство, лаконичность определений завораживали студентов. Литографии его лекций студенты зачитывали в буквальном смысле до дыр.«Исторические портреты» В.О.Ключевского – это блестящие характеристики русских князей, монархов, летописцев, священнослужителей, полководцев, дипломатов, святых, деятелей культуры.Издание основывается на знаменитом лекционном «Курсе русской истории», который уже более столетия демонстрирует научную глубину и художественную силу, подтверждает свою непреходящую ценность, поражает новизной и актуальностью.

Почему мы потребляем так много? Какие исторические процессы сформировали наш материальный образ жизни? Трентманн анализирует рост массового потребления на мировой арене в контексте истории, экономики, социологии и политики. Вы узнаете, как желания и характер потребителей меняли развитие общества, влияли на науки, направляли политику и экономику.

Биография легендарного основателя мультимедийной империи, обладателя 26 статуэток «Оскар», подарившего миру Микки Мауса, Дональда Дака, Золушку, Питера Пэна, Спящую красавицу и каждого из 101 далматинца. Из этой книги вы узнаете семь принципов лидерства Уолта Диснея, сделавших его великим.

В этой подарочной книге представлены портреты 20 человек, совершивших революции в современном бизнесе и вошедших в историю благодаря своим феноменальным успехам. Истории Стива Джобса, Уоррена Баффетта, Джека Уэлча, Говарда Шульца, Марка Цукерберга, Руперта Мердока и других предпринимателей – это примеры того, что значит быть успешным современным бизнесменом, как стать лидером в новой для себя отрасли и всегда быть впереди конкурентов, как построить всемирно известный и долговечный бренд и покорять все новые и новые вершины.В богато иллюстрированном полноцветном издании рассказаны истории великих бизнесменов, отмечены основные вехи их жизни и карьеры.

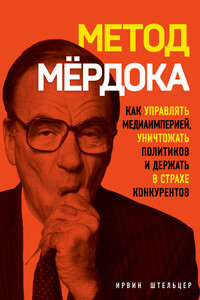

Руперт Мёрдок – медиамагнат, основатель и глава крупнейших холдинговых компаний News Corp и 21st Centure Fox. Его стиль и подход к управлению – уникальный Метод – позволил превратить небольшую австралийскую газету в империю с рыночной стоимостью в 56 млрд $ и годовой прибылью, превышающей 36 млрд $. В этой книге вы найдете множество управленческих приемов, лежащих в основе Метода Мёрдока, благодаря которым можно более 60 лет оставаться в бизнесе и держать в страхе конкурентов. В формате PDF A4 сохранен издательский макет.