Уоррен Баффетт. Танцуя к богатству! - [64]

Прикосновение Мидаса со скидкой

Потрясения и проблемы изредка приводят к хорошим сделкам. Возьмем Berkshire Hathaway – эта компания похожа на гиганта, который ни с того ни с сего делает шаг назад. Начав спотыкаться еще перед этими потрясениями с Саддамом Хусейном и с переживаниями по поводу рецессии, которая прогремела на бирже, акции компании из Омахи упали на 36 % в этом году, до $5,55 тысячи за акцию, более чем в два раза ниже, чем индекс Standard & Poor’s 500. Для 60-летнего исполнительного директора Уоррена Баффетта, инвестиционного волшебника, который владеет 42 % акций Berkshire, это выливается в номинальные потери в $1,5 миллиарда – или $215 450 в час. Однако это прекрасная возможность покупки для других.

По словам Майкла Прайса, управляющего фондом Mutual Shares стоимостью в $3,1 миллиарда, который и сам далеко не промах в инвестициях: «Это – возможность для ценящего рост инвестора купить долю в компании». И другие инвестиционные менеджеры рекомендуют акции, включая Джона Тилсона, который управляет выдающим высококлассные показатели фондом Pasadena Growth Fund стоимостью в $63 миллиона от компании Roger Engemann Associates. Он покупает акции Berkshire.

Баффетт не выказывает никакого беспокойства, даже несмотря на потенциальные убытки. По его словам: «Я не буду экономить на двойных гамбургерах и покупать обычные». Как насчет корпоративного вертолета, именованного «Беззащитный»? «Это будет последнее, что я продам», – шутит он.

Баффетт встал во главе Berkshire Hathaway в 1965 году, и с того времени акции достигли своего пика в конце 1989 года, цена достигла 741-кратного увеличения, с $12 за акцию до $8,9 тысячи. Но понижение стоимости акций – не новый опыт для Баффетта: акции Berkshire упали на 55 % в 1974 году. Это уникальное создание ведет три разных жизни, компания занимается страхованием имущества и страхованием от несчастного случая; кроме того, она – основное инвестиционное средство Баффетта; компания также владеет коллекцией мануфактурных, издательских и розничных заведений. В 1989 году эти компании – в число которых входит и издатель энциклопедии World Book – все вместе заработали невероятных 57 % на средний собственный капитал.

Единственное возможное объяснение снижения цены акций Berkshire: некоторые из крупнейших холдингов компании занимаются телевещанием, издательским и страховым бизнесами – а это индустрии, акции которых особенно сильно пострадали за последние месяцы.

«Я фокусируюсь на отсутствии изменений. Рассматривая появление Интернета, я пытаюсь понять, как индустрия или компания могут пострадать из-за него, и я избегаю этого».

Имя Баффетта также несколько потеряло свою магию, которая ранее помогала подтолкнуть цену вверх, заметно выше с точки зрения балансовой оценки акции. Некоторые инвестиционные менеджеры высказывают свое недовольство по поводу его так называемых «белых рыцарей» – сделок с корпорациями Salomon, Gillette, USAir и Champion International. Отчасти для того, чтобы спасти эти компании от набега спекулянтов, Баффетт купил привилегированные акции, которые позже можно конвертировать в крупные блоки обыкновенных акций. Портфельный менеджер Джон Нефф из фонда Vanguard’s Windsor Fund говорит, что он видит в этом «некоторые негативные стороны» потому, что эти сделки помогли изолировать менеджмент каждой компании. Баффетт сказал, что Berkshire в конечном счете достигнет удовлетворительных доходов на эти привилегированные акции, только если обычные акции компаний будут показывать хорошие результаты.

По словам Тильсона из Pasadena: «На бирже могут сказать Баффетту: «Ты все потерял, друг. Но лично я так не думаю». Используя компьютерную модель, фирма Тильсона подсчитала, что акции Berkshire в последнее время продавались меньше их реальной стоимости на $510. «Из-за этой скидки вы покупаете способности Уоррена Баффетта практически за копейки». Для инвесторов это очень привлекательная цена.

5 ноября 1990 года

Эдмунд Фолтермайер

Баффетт покупает бросовые облигации

Уолл-стрит уже давно было интересно, найдут ли звездные инвесторы для себя выгодные сделки в беспорядке биржи спекулятивных облигаций. И тут на арену вышел Уоррен Баффетт. В своем ежегодном отчете 1990 года Berkshire Hathaway миллиардер и исполнительный директор рассказывает, что Berkshire вложила $440 миллионов в спекулятивные облигации RJR Nabisco. Баффетт, который за последний год интенсивно изучал рынок спекулятивных бумаг, в своем интервью говорит, что «там была даже большая бойня, чем я думал».

Он заключил, что облигации RJR обладали большей ценностью, чем остальные в этом секторе, потому, что компания хорошо управляется и ее респектабельность выше, чем принято считать. Баффетт оценивает, что рыночная стоимость облигаций RJR, которые он купил, сейчас где-то на $175 выше цены покупки.

Жалеет ли он, что не купил больше? По его словам: «Есть много вещей, которые я жалею, что не сделал, если оценивать прошлое. Но я обычно не слишком много размышляю о прошлом, когда дело касается моих инвестиционных решений. Я получаю деньги только за то, что уже сделал».

Воспоминания Е.П. Кишкиной – это история разорения дворянских гнезд, история тяжелых лет молодого советского государства. И в то же время это летопись сложных, порой драматических отношений между Россией и Китаем в ХХ веке. Семья Елизаветы Павловны была настоящим "барометром" политической обстановки в обеих странах. Перед вами рассказ о жизни преданной жены, матери интернациональной семьи, человека, пережившего заключение в камере-одиночке и оставшегося верным себе. Издание предназначено для широкого круга читателей.

Монография посвящена жизни берлинских семей среднего класса в 1933–1945 годы. Насколько семейная жизнь как «последняя крепость» испытала влияние национал-социализма, как нацистский режим стремился унифицировать и консолидировать общество, вторгнуться в самые приватные сферы человеческой жизни, почему современники считали свою жизнь «обычной», — на все эти вопросы автор дает ответы, основываясь прежде всего на первоисточниках: материалах берлинских архивов, воспоминаниях и интервью со старыми берлинцами.

Резонансные «нововзглядовские» колонки Новодворской за 1993-1994 годы. «Дело Новодворской» и уход из «Нового Взгляда». Посмертные отзывы и воспоминания. Официальная биография Новодворской. Библиография Новодворской за 1993-1994 годы.

О чем рассказал бы вам ветеринарный врач, если бы вы оказались с ним в неформальной обстановке за рюмочкой крепкого не чая? Если вы восхищаетесь необыкновенными рассказами и вкусным ироничным слогом Джеральда Даррелла, обожаете невыдуманные истории из жизни людей и животных, хотите заглянуть за кулисы одной из самых непростых и важных профессий – ветеринарного врача, – эта книга точно для вас! Веселые и грустные рассказы Алексея Анатольевича Калиновского о людях, с которыми ему довелось встречаться в жизни, о животных, которых ему посчастливилось лечить, и о невероятных ситуациях, которые случались в его ветеринарной практике, захватывают с первых строк и погружают в атмосферу доверительной беседы со старым другом! В формате PDF A4 сохранен издательский макет.

В первой части книги «Дедюхино» рассказывается о жителях Никольщины, одного из районов исчезнувшего в середине XX века рабочего поселка. Адресована широкому кругу читателей.

Из этой книги вы узнаете о главных событиях из жизни К. Э. Циолковского, о его юности и начале научной работы, о его преподавании в школе.

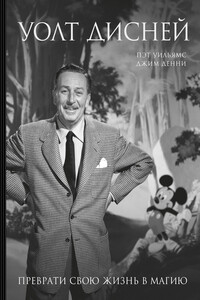

Биография легендарного основателя мультимедийной империи, обладателя 26 статуэток «Оскар», подарившего миру Микки Мауса, Дональда Дака, Золушку, Питера Пэна, Спящую красавицу и каждого из 101 далматинца. Из этой книги вы узнаете семь принципов лидерства Уолта Диснея, сделавших его великим.

Почему мы потребляем так много? Какие исторические процессы сформировали наш материальный образ жизни? Трентманн анализирует рост массового потребления на мировой арене в контексте истории, экономики, социологии и политики. Вы узнаете, как желания и характер потребителей меняли развитие общества, влияли на науки, направляли политику и экономику.

В этой подарочной книге представлены портреты 20 человек, совершивших революции в современном бизнесе и вошедших в историю благодаря своим феноменальным успехам. Истории Стива Джобса, Уоррена Баффетта, Джека Уэлча, Говарда Шульца, Марка Цукерберга, Руперта Мердока и других предпринимателей – это примеры того, что значит быть успешным современным бизнесменом, как стать лидером в новой для себя отрасли и всегда быть впереди конкурентов, как построить всемирно известный и долговечный бренд и покорять все новые и новые вершины.В богато иллюстрированном полноцветном издании рассказаны истории великих бизнесменов, отмечены основные вехи их жизни и карьеры.

Руперт Мёрдок – медиамагнат, основатель и глава крупнейших холдинговых компаний News Corp и 21st Centure Fox. Его стиль и подход к управлению – уникальный Метод – позволил превратить небольшую австралийскую газету в империю с рыночной стоимостью в 56 млрд $ и годовой прибылью, превышающей 36 млрд $. В этой книге вы найдете множество управленческих приемов, лежащих в основе Метода Мёрдока, благодаря которым можно более 60 лет оставаться в бизнесе и держать в страхе конкурентов. В формате PDF A4 сохранен издательский макет.