Вышел хеджер из тумана - [7]

Их будущее полностью зависит от успешности работы фонда за первые несколько лет. Если фонд работает хорошо, учредители, забирая свои 20% от прибыли фонда, получают больше денег и могут спать спокойно. Если они продуваются на первом году своего существования, их клиенты тут же приходят забирать свои деньги. А если они существуют в течение нескольких лет с посредственными результатами своей работы, то притока новых денег не происходит, что сказывается весьма отрицательно как на бизнесе, так и на личном благосостоянии: 20% от ничего есть ничто. По оценкам нью-йоркской исследовательской компании Bernstein, 200 самых крупных хеджевых фондов сосредоточили в своих руках 80% всех активов этой сферы инвестиционного бизнеса. Все остальные лишь мечтают о наступлении времени, когда они станут жизнеспособными.

Я лично знаю дюжину фондов, которые были организованы за последние несколько лет очень успешными аналитиками или здравомыслящими трейдерами. Они смогли «сесть на хвост» сильного «бычьего» рынка и заработать много денег на своих комиссионных в конце 1990-х годов. Они тратили эти деньги с большим размахом. Привлекательные парни и девушки (впрочем, девушек среди них было немного) путали преимущества, которые давал им «бычий» рынок, с собственными умственными инвестиционными способностями. Опьяненные успехом, они вели разгульный образ жизни, который включал все: от винных подвалов до собственных реактивных самолетов. Казалось, все они обзавелись сногсшибательными белокурыми женами, множеством детей, замками с восьмью спальнями и гаражами на четыре автомобиля, лыжными домиками на Западе и штатом шотландских нянек. Добавьте к этому частное обучение детей по цене 20 тыс. долл., начиная с детского сада, ежегодные взносы в четыре или пять известных клубов любителей гольфа, и вы получите некоторое поверхностное представление об их расходах.

Три парня из Goldman Sachs

Можно рассказать об успехе трех парней из подразделения по управлению частными капиталами компании Goldman Sachs, которые несколько лет назад сформировали рыночно-нейтральный фонд обыкновенных акций, работающий как с «длинными», так и с «короткими» позициями.

В свое время они были лучшими в Goldman. Один из них имел отличное чутье на технологические акции, другой был особенно хорош при торговле на рынке первичного размещения акций. Но им казалось недостаточным оставаться успешными брокерами, которые на самом деле управляют частными капиталами. Быть брокерами не столь престижно. Их жены без особого восторга рассказывают своим подругам о профессии мужа. Поэтому эти парни стремились создать собственный рыночно-нейтральный хеджевый фонд и самостоятельно выбирать акции. Работая в Goldman Sachs, они были инвесторами или накопителями? Я подозреваю, что вторая характеристика является более точной. Рыночная нейтральность означает, что суммарная позиция фонда колеблется в чистом итоге примерно от 30% «лонгов» до 10% «шортов», в зависимости от волатильности. Рыночная нейтральность считается комфортной, поскольку обычно при низком уровне риска она приносит от 7 до 12% годового дохода.

Простите, но я думаю, что рыночно-нейтральная торговля представляет собой жесткий рэкет, особенно если она построена на количественной модели. Многие пытались этим заниматься. В 1980-е годы Morgan Stanley имела ряд рыночно-нейтральных фондов, которые были построены на основе различных фундаментальных и количественных моделей. Все эти фонды имели в штате мальчиков-гениев, которые изобретали модели, показывающие фантастическую доходность, когда их проверяли на большом объеме исторических данных, т. е. задним числом. В реальных же условиях ни одна из этих моделей не смогла повторить свой виртуальный успех. Один из этих «гениев» использовал компьютерную программу, которая рассчитывала для выборки акций третью производную и показывала результаты в пяти цветовых градациях. Цвета выглядели красиво. Но цвет итогового показателя отношения прибыли к убыткам отражался в этой модели глубоким оттенком красного.

Так или иначе, это привлекательное трио из Goldman начало свою работу 1 января 2001 года, имея 100 млн долл., и потеряло за следующие два года 10% на рынке, который нельзя было назвать снижающимся. Затем, в 2003 году они стали намного осторожнее и играли от продажи. В результате их фонду удалось заработать всего 5%. Таким образом, в течение первых трех лет они не заработали никакой прибыли, с которой можно было бы получить свои 20% вознаграждения, чтобы продолжить безбедное проживание своей семьи в дорогом пригороде Нью-Йорка.

В итоге один из трех партнеров, тот, что имел огромный дом и кучу гувернанток, покинул фонд и вернулся на прежнее место работы в Goldman. При этом ему пришлось начинать все заново, практически с нуля. Два других учредителя затянули пояса. Они уволили двух работавших у них аналитиков и перевели своих детей в Гринвичскую публичную школу. Но инвесторы, прослышав о неприятностях фонда, начали забирать из него свои деньги, и активы стали медленно, но верно истощаться. В результате, несмотря на то, что портфель этой компании был вовсе не плох, фонд постепенно канул в Лету.

В своей последней книге Бартон Биггс предлагает читателю свой взгляд на состояние рынков и их будущее и делится рекомендациями по сохранению личных сбережений, что особенно важно в условиях нестабильной рыночной ситуации. Книга будет интересна тем, кто хочет лучше понять природу экономических кризисов и состояние экономики, а также грамотно распоряжаться своими финансами.На русском языке публикуется впервые.

Смешав правду и вымысел известный инвестор и знаменитый автор Бартон Биггс подробно описывает историю одного человека, чья мечта обернулась финансовым кошмаром для всего мира. Книга пронизана множеством деталей из реального финансового мира наших дней. Увлекательное чтение не оставит вас равнодушным.

Harvard Business Review – главный деловой журнал в мире. Новый выпуск серии «HBR: 10 лучших статей» посвящен вопросам эффективных коммуникаций. Если вам необходимо улучшить собственные навыки общения и выстроить коммуникацию внутри компании, эта книга для вас. Из сотен статей HBR, посвященных одной из самых важных для руководителей тем, мы выбрали самые полезные и применимые на практике. Вы узнаете, почему то, как мы излагаем идеи, порой бывает важнее самих идей. Разберетесь, почему так важно по разному составлять презентации новых проектов для начальников-харизматиков и начальников-последователей.

В этой книге отражен результат 15-летнего исследования стратегического лидерства Hewlett Packard. Реальный опыт успешного применения принципов антихрупкости на практике, которые позволили компании выстоять против кризисов XX и XXI века.

Классно в 16 лет иметь возможность самостоятельно покупать все, что хочется, помогать близким и дарить дорогие подарки важным людям. Кристина решила, что хочет зарабатывать сама. В итоге у нее получилось не только купить самый дорогой ноутбук, но и оплатить каникулы в Дубае для себя и папы, параллельно продолжая учиться в школе. Как у нее получилось? Благодаря этой книге вы: • Сделаете первый шаг к собственным деньгам • Избежите ошибки при трудоустройстве на работу • Сможете заработать деньги на воплощение мечты.

Гениальные идеи возникают у вас все время, прямо на работе. Да, это не шутка. Просто вы не даете им развернуться в полном объеме. Когда вы начнете «играть» со своими идеями, то совершенно забудете, что находитесь на работе. Вы перестанете замечать время, испытывать стресс, будете действовать более продуктивно. 8 часов (а иногда 10 и даже 12) пролетят незаметно. Само слово «работа» утратит негативный подтекст, станет чем-то, что отягощает кого угодно, но только не вас. Успех – он приходит, когда рождаются новые идеи.

В этой книге Пол Смит, директор по коммуникациям и потребительским исследованиям в Procter & Gamble и популярный спикер, рассказывает, как наиболее эффективно использовать силу историй. Автор уверен: каждый может стать блестящим рассказчиком. Пол Смит предлагает сотню готовых историй на все случаи жизни, которые помогут вам привлекать внимание, вдохновлять и мотивировать. Книга предназначена для всех, кто хочет воодушевлять и убеждать любую аудиторию. На русском языке публикуется впервые.

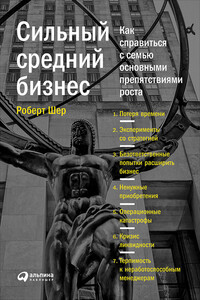

Средний бизнес – основа экономики любой развитой страны в мире. Однако трудности, с которыми сталкиваются компании среднего эшелона, не всегда очевидны: они не такие гибкие и мобильные как стартапы, они не имеют такой запас прочности, как компании-гиганты. Руководителям среднего бизнеса приходится ежедневно сталкиваться с огромным количеством проблем, которые стоят на пути к процветанию и развитию организации. Об основных семи препятствиях роста и рассказывает в своей книге Роберт Шер, эксперт по стратегическому планированию именно в этом секторе экономики.