Ревущие девяностые. Семена развала - [35]

Кажущаяся на вид случайной природа фондовых рынков проявляется как у крайне неэффективных рынков, где цены меняются произвольно, например, в ответ на различные внешние события, так и у чрезвычайно эффективных рынков, в которых цены отражают всю доступную информацию о фундаментальных показателях. В последнем случае, поскольку рыночные цены отражают всю возможную информацию, они меняются только в ответ на то, что является неожиданным, в ответ на «горячую новость». Но вы не можете угадать, какая именно новость окажет влияние на рынок, поэтому рынки и являются непредсказуемыми по своей природе.

Одно из часто наблюдаемых свойств эффективного рынка, цены на котором отражают всю относящуюся к делу информацию, заключается в том, что вы не можете его перехитрить. Взаимные фонды тратят на исследования миллионы долларов, но, как показывают наблюдения, большинство из них предсказывают курс акций не лучше, чем с помощью метания стрелок в мишень>{29}. Это сразу же приводит к двум головоломкам. Во-первых, зачем в таком случае участники рынка тратят деньги на гонорары людям, подбирающим для них акции? И, во-вторых, если вся информация действительно моментально и полностью отражается в цене, то тогда зачем рациональный инвестор будет тратить деньги, собирая сведения о рынке, в то время как ему достаточно просто ознакомиться с курсами?>{30}

С течением времени становится все более очевидным, что рынки часто работают неэффективно. Даже если через некоторый период времени курсы акций устанавливаются в разумном соотношении к фундаментальным показателям, то скачки этой цены обычно их уже не отражают.

Рассмотрим ситуацию, которая сложилась 19 октября 1987 г. В тот день фондовый рынок упал на 23%, т.е., другими словами, примерно четверть американского корпоративного капитала была аннулирована. Хотя, как заметил наряду с другими Роберт Шиллер (Robert Shiller) из Йельского университета, не было ни события, ни новости, которые можно было бы счесть причиной такого стремительного спада. Рынок был либо сильно переоценен 18 октября, или ужасно недооценен 19 октября (а может быть все еще оставался переоцененным). Верно что-то одно. На этот раз, по крайней мере, непостоянство рынка имело случайную природу. В следующих двух главах я собираюсь рассказать о систематических факторах — прежде всего о сознательных решениях, принимаемых директорами или правительством, — которые в девяностые годы все круче поднимали спираль цен. Кроме того, есть и другие отклонения от рациональности, которые называют рыночными аномалиями. Так, исследователи, работающие на стыке экономики и психологии, обнаружили, что на протяжении последних двух декад значительная часть годовых доходов на фондовом рынке была получена в январе (этот феномен был, естественно, назван эффектом января; однако, после своего обнаружения он, кажется, прекратил существование)>{31}.

Некоторые отклонения от фундаментальных показателей могут держаться долго — например, «пузыри» на рынке недвижимости и, в последнее время в сфере высоких технологий. Когда Гринспен говорил об «иллюзорном ощущении богатства», он имел в виду именно это. Случайные «перекосы» рынка дорого обходятся экономике: слишком много инвестиций достается одной компании, слишком мало — другой. Но цена «пузыря» во много раз выше — и пока он существует, и еще больше после того, как он лопнул. Пока «пузырь» растет, все ресурсы растрачиваются в количествах, которые трудно измерить, но рядом с которыми траты из госбюджета кажутся незначительными. Возьмем «пузырь» рынка недвижимости 80-х годов. Как было показано в предыдущей главе, он частично ответственен за коллапс системы сберегательно-кредитных ассоциаций, стоивший правительству — т.е. американским налогоплательщикам — более 100 млрд долларов. Остальные расходы понесли те банки, которым удалось избежать банкротства, и те инвесторы, в чьих банках банкротство все-таки произошло. К этому нужно добавить так называемые «макроэкономические затраты», которые несет общество в целом во время рецессии, часто следующей за взрывом «пузыря». Предположим, что в результате ущерба от лопнувшего финансового «пузыря» экономика в течение двух лет работает на 2% ниже своего потенциала (а потери от лопнувшей Интернет-экономики будут еще значительнее). При общем объеме оборота в 10 трлн долларов это означает потери от финансовых «пузырей» в размере примерно 400 млрд долларов. Даже богатая страна не может позволить себе выбрасывать на ветер такие суммы. Многие полагали, что ФРС отвечает не только за предотвращение инфляции, но и за стабилизацию экономики, а стабилизация экономики означает в том числе борьбу с финансовыми «пузырями». Ясно, что здесь ее постигла неудача. Этот провал тем более поразителен, что Гринспен в 1996 г. признал наличие «пузыря» и даже пытался принять какие-то меры. Но если «пузырь» существовал уже в 1996 г., то разогрев фондового рынка в конце столетия уж точно должен был вызвать сильное беспокойство.

ГРИНСПЕН ВЫСКАЗЫВАЕТСЯ В СВОЮ ЗАЩИТУ

Неудивительно, что в августе 2002 г., когда экономический спад длился уже второй год, Гринспен, как всегда, встал на защиту ФРС перед доброжелательной аудиторией в Джексон Хоул (Jackson Hole), штат Вайоминг, на ежегодной встрече политиков и ученых, спонсированной Канзасским отделением ФРС. Он поделился воспоминаниями о том, что в свое время тщательно изучил проблему и отверг какие-либо действия по двум основным соображениям. Во-первых, он не был вполне уверен в своем диагнозе («трудно надежно зафиксировать наличие «пузыря», пока он не лопнул, и этим не подтвердил свое существование»)

В «Великом разделении» Джозеф Стиглиц продолжает тему, начатую им в бестселлере «Цена неравенства»: рассматривает взаимосвязь потребительского спроса и конкурентного предложения. Со свойственной ему смесью страсти и ясности автор оспаривает позицию, что неравенство и превосходство богачей – неизбежная аксиома.Стиглиц исследует экономику от Рейгана до кризиса 2008 года, разоблачает неолиберальные законы лоббистов, их разрушительное влияние на благосостояние общества.Стратегия, которую предлагает автор, основана на простейшем законе экономики: успех возможен только при совпадении кривых спроса и предложения.

В труде выдающегося американского экономиста, лауреата Нобелевской премии по экономике за 2001 г. Джозефа Юджина Стиглица, впервые публикуемом на русском языке, излагаются глубоко аргументированные взгляды и размышления по проблемам глобализации, которые приобрели исключительную актуальность в наше время. Особый интерес имеют суждения автора по вопросам реформ в России. Написанная в научно-публицистическом жанре книга может быть рекомендована широким кругам читателей.

В книге рассказывается история главного героя, который сталкивается с различными проблемами и препятствиями на протяжении всего своего путешествия. По пути он встречает множество второстепенных персонажей, которые играют важные роли в истории. Благодаря опыту главного героя книга исследует такие темы, как любовь, потеря, надежда и стойкость. По мере того, как главный герой преодолевает свои трудности, он усваивает ценные уроки жизни и растет как личность.

Нобелевский лауреат по экономике Джозеф Стиглиц раскрывает читателям всю подоплеку недавнего финансового кризиса, со свойственной ему прямотой называет основных виновников, описывает тайные схемы и приводные механизмы экономической катастрофы. Книга содержит полномасштабный и объективный анализ посткризисной ситуации, произошедших глобальных изменений, включая смену экономических ролей, ослабление бывших и усиление новых лидеров, прежде всего Китая. Отдельного внимания заслуживает профессиональная оценка автором предпринимаемых в настоящее время правительством США и других стран усилий, направленных на восстановление экономики, включая оценку эффективности стимулирующих пакетов.

«Ни белые, ни красные, а русские», «Царь и Советы», «Лицом к России» – под этими лозунгами выступала молодежь из «Молодой России», одной из самых крупных заграничных российских организаций, имевшей свои отделения на всех континентах и во всех государствах, где были русские изгнанники. Автор рисует широкое полотно мира идей младороссов, уверенных в свержении «красного интернационала» либо через революцию, либо – эволюцию самой власти. В книге много места уделяется вопросам строительства «нового мира» и его строителям – младороссам в теории и «сталинским ударникам» на практике.

В книге представлена серия очерков, посвященных политически деятелям Англии Викторианской эпохи (1837–1901). Авторы рассматривают не только прямых участников политического процесса, но и тех, кто так или иначе оказывал на него влияние. Монография рассчитана на студентов, изучающих историю Нового времени, и всех интересующихся британской историей.Печатается по решению научного совета Курганского государственного университета.Министерство образования и науки Российской федерации. Федеральное государственное бюджетное образовательное учреждение высшего образования «Курганский государственный университет».

Данная книга – пример непредвзятого взгляда на современную Россию. В своей книге Иван Бло, многие годы изучающий Россию, уделяет внимание самым разным аспектам жизни страны – историческому развитию, внутренней и внешней политике, экономике, демографии, армии и обороне, церкви и духовности. Он является убежденным сторонником тесного стратегического сотрудничества Парижа и Москвы.Этот анализ неразрывно связан с деятельностью Владимира Путина, лидера современной России. Именно через достижения и результаты работы президента России автору удалось в наиболее полной мере раскрыть и объяснить суть многих происходящих в стране процессов и явлений.Книга Ивана Бло вышла в свет в Париже в декабре 2015 года.

Выступление на круглом столе "Российское общество в контексте глобальных изменений", МЭМО, 17, 29 апреля 1998 год.

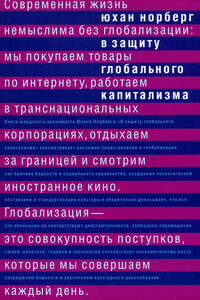

Книга шведского экономиста Юхана Норберга «В защиту глобального капитализма» рассматривает расхожие представления о глобализации как причине бедности и социального неравенства, ухудшения экологической обстановки и стандартизации культуры и убедительно доказывает, что все эти обвинения не соответствуют действительности: свободное перемещение людей, капитала, товаров и технологий способствует экономическому росту, сокращению бедности и увеличению культурного разнообразия.