Множественные источники дохода - [25]

Кто знает, сохранится ли подобная картина и в будущем? В самом худшем случае рынок может войти в пике, из которого никогда не выйдет. (Звучит нелепо, особенно если принять во внимание все увиденное и пережитое в прошлом столетии, не правда ли?) Может случиться, что рынок сделает передышку, скажем, на десятилетие. Это звучит более правдоподобно. Но даже в этом случае, если вы зададите себе достаточно широкие временные рамки, шансы, что со временем ситуация улучшится (и будет улучшаться впредь), чрезвычайно высоки.

Из графика 5.1 также видно, что чем уже ваши горизонты инвестирования, тем выше ваш риск. Предположим, вы купили акции, но ситуация на рынке неожиданно начала ухудшаться. Вместо того чтобы выждать необходимое время, вы запаниковали и сбыли все уже спустя год. Каковы будут шансы на выигрыш? Обратимся к таблице 5.1.

За период с 1950 по 1999 год можно насчитать всего 11 лет, когда общая ситуация на рынке (в соответствии с индексом S&P 500) драматично ухудшалась. Это примерно один убыточный год на каждые четыре выигрышных. Иначе говоря, более трех четвертей количества всех лет были выигрышными. О чем это говорит? Шансы на выигрыш у вас есть. С другой стороны, в ближайшем будущем риск потерять все свои деньги или часть их составляет примерно 22 % – один шанс из четырех. Русская рулетка с четы-рехзарядным револьвером. Иными словами, очень высокий риск для краткосрочных инвестиций.

Если бы вы держали купленные акции в течение пяти лет, то снизили бы свой риск проиграть до примерно 15 %. Имелось очень немного пятилетних периодов за прошлые 50 лет, по прошествии которых вы понесли бы чистые потери. Продержись вы 10 лет, и ваши шансы проиграть составляли бы примерно 1 к 20. Аналогичная картина наблюдается и в случае 15-, 20– и 25-летних периодов держания. Чем на более длительный срок вы инвестируете свои деньги, тем ниже ваш риск. Более того, как показало время, 25 лет держания обеспечивают вам нулевой риск.

Хотели бы вы инвестировать свои деньги безо всякого риска? Тогда самым лучшим решением было бы немедленно войти в число держателей акций и оставаться таковым по меньшей мере 25 лет. «Закройте» эту мысль у себя в голове и выкиньте ключ. Берите пример с умнейшего инвестора всех времен Уоррена Баффета, который как-то сказал: «Мой любимый период держания – бесконечность». Вот почему он – миллиардер, а ваш биржевой брокер – всего лишь брокер.

Мы только что ответили на один из важнейших вопросов, который должен задавать себе начинающий инвестор, собирающийся вложить свои деньги в рынок ценных бумаг.

Вопрос. Когда мне продавать?

Барабанная дробь. Вносят конверт.

Ответ. Продавайте через 10–25 лет.

Таблица 5.1. 50 лет выигрышей и потерь с индексом S&P 500 (не включая дивидендов)

Если вы не собираетесь долго ждать, даже не начинайте. Свыкнитесь с мыслью, что, когда наступит будущее, деньги вам не светят.

Теперь опять присмотримся к графику 5.1. Что еще мы можем увидеть?

Урок второй. «Если вам их не победить, переходите на их сторону»

За последние 10 лет из более чем 6 тысяч взаимных фондов, управляемых профессиональными менеджерами, лишь около 20 сумели «переиграть» индекс S&P 500 по 10-летним возвратам с учетом всех расходов (см. табл. 6.2 на с. 114). Они заслуживают особого упоминания (то, что они вошли в двадцатку лучших в этом году, еще не гарантирует, что они попадут в нее в следующем).

Когда бы я ни упоминал об этом коротком списке победителей, люди, можно сказать, берут с места в карьер, не имея на то причин. Урок, который мы из всего этого извлекаем, состоит не в том, что надо делать ставку на 20 лучших кроликов из числа участников гонки, а в том, что 5980 остальных кроликов, мчащихся со всей прытью, на какую только способны, не могут обогнать черепаху. Шансы выбрать нужного кролика из 6 тысяч попросту смехотворны в сравнении с шансами человека, выбравшего совершенно «бездумный» путь, а именно поставить на черепаху. Кто же черепаха в терминах рынка акций? S&P 500.

Вы, наверное, слышали об индексных фондах. Один из самых популярных представляет собой особый взаимный фонд, портфель которого содержит все акционные предложения из числа включенных в индекс S&P 500. Разве не прекрасная идея? Если вы не в состоянии «побить» рынок, скупите его целиком в расчете на то, что ситуация в целом будет меняться в лучшую сторону (в далеком будущем, разумеется). Инвестирование в индексные фонды имеет массу преимуществ по сравнению с вложением денег в обычные профессиональные взаимные фонды.

Таблица 5.2. Категории лучших индексных фондов

Для среднего, не ищущего сложных путей инвестора «ленивый» подход заключается в том, чтобы вложить свои средства сразу в несколько индексных фондов и не вспоминать о них до поры до времени. Вот вам и ответ на очередной вопрос из трех важнейших:

Вопрос. Какие акции мне покупать?

Барабанная дробь. Вносят конверт.

Ответ. Все, что есть.

Итак, вкладывайте деньги в портфель индексного фонда (лучшие из них перечислены в табл. 5.2), состоящий из всех акционных предложений на рынке.

С таким подходом вы добьетесь не худших результатов, чем большинство профессиональных фондовых менеджеров, а возможно, и лучших. Вам не придется мучиться долгие месяцы, решая, какие акции купить и когда. Просто выберите индексный фонд, вложите деньги и забудьте о них на 10–25 лет.

Вопрос «Куда делись деньги?» у многих часто сопровождается головной болью и муками совести. С грустью вспоминается покупка пары ботинок, модного мобильника, сковородки, как в телевизионной рекламе и т. д. Хотя обувь уже некуда ставить, посуды полная кухня, телефонов вот теперь два. И за свое разгильдяйство и транжирство в таких случаях очень обидно.Если вы нередко бываете в такой ситуации, значит вам просто необходимо научиться экономить. Эта книга перевернет ваши представления об экономии: автор не призывает вас затянуть пояса и отказывать себе в удовольствиях.

Мы все работаем и зарабатываем деньги. Кто-то успешно делает карьеру. Кто-то строит свой бизнес. Но у большинства расходы растут еще быстрее, чем доходы. Поэтому их благосостояние увеличивается со скоростью… черепахи!Чтобы стать пожизненно обеспеченным человеком, не обязательно зарабатывать миллионы. Важнее умение правильно распоряжаться заработанными деньгами. Воспользуйтесь технологией достижения богатства, состоящей из трех этапов: 1) взять под контроль свои личные финансы и откладывать каждый месяц существенную часть своих доходов; 2) заняться своим финансовым образованием; 3) размещать отложенные средства в инвестиции, приносящие пассивный доход, вплоть до достижения финансовой свободы.

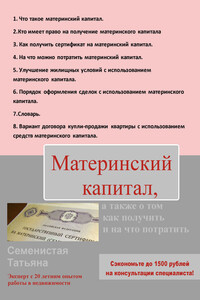

В данной книге освещены вопросы оформления сделок с недвижимость с использованием материнского капитала, а также даны практические рекомендации по получению и использованию средств материнского капитала.Текст построен в виде вопросов и ответов. В вопросах описаны типичные ситуации, которые встречаются в большинстве случаев. Ответы на вопросы даны подробные со ссылками на закон. В некоторых случаях дан пошаговый план действий, выполнив который можно с легкостью решить возникшую проблему.

Александр Зюзгинов в своей книге задается вопросом: как же люди становятся состоятельными, преуспевающими, богатыми? Это происходит благодаря чуду?.. Или труду своих рук?.. Или ума?.. Или – ценой стоической аскезы и пустого живота?На эти и многие другие вопросы автор дает достойные ответы. Они обоснованы не пресловутой «мистикой денег», а описанием конкретных, реально работающих приемов достижения финансового благополучия. Прочитав книгу, вы научитесь правильно ставить финансовые цели, освоите навыки планирования своего бюджета, узнаете о секретах пассивного дохода, инвестирования, благотворительности и кредитов.

Данная брошюра о том, почему можно не уплачивать некоторые платежи, которые государство требует уплатить под видом «налога» или «сбора». Например, почему в России нет транспортного налога, почему при обращении в суды нет государственной пошлины для физических лиц, почему нет налога на дарение. Нижеизложенное в отношении налогов относится также и к сборам, в частности государственной пошлине.

Деньги важны, спору нет. Ради них мы порой жертвуем многим. Но, став наконец чуть богаче, мы зачастую приобретаем не счастье, а дополнительные проблемы. Мы теряем накопления, залезаем в долги, становимся жертвами мошенников, страдаем от приступов скупости или мотовства. А все потому, что мы придаем деньгам смысл, который им в действительности не присущ, и пытаемся решать с их помощью свои нефинансовые проблемы. Доктор Дэвид Крюгер, психолог, психиатр и консультант, расшифровывает тайный язык денег и формулирует принципы разумного финансового поведения.Книга окажет помощь всем, кто хочет наладить отношения с собственными финансами, а также будет полезна работникам страховой, банковской и других финансовых отраслей.Если денежные вопросы заставляют вас нервничать — читайте эту книгу немедленно! (Сет Годин)