Манифест инвестора: Готовимся к потрясениям, процветанию и всему остальному - [5]

В 1998 г. обозреватель The Wall Street Journal Грег Ип написал статью, в которой проанализировал обе эти слабости. В том году Институт Гэллапа провел два опроса инвесторов – в июне и сентябре, до и после дефолта в России и краха Long-Term Capital Management, – о том, какой, по их мнению, будет доходность их портфелей и рынка в целом{1}. Результаты были таковы:

Эта таблица позволяет обнаружить три момента. Прежде всего обратите внимание, насколько оптимистичны оценки предполагаемой доходности. Эти показатели куда выше долгосрочной доходности акций в США, стране, которая демонстрирует самые высокие результаты среди крупнейших рынков.

Далее, опрошенные рассчитывали превзойти рынок примерно на 2 % (разница между показателями в первой и второй строке). Это весьма примечательно, поскольку в совокупности эти инвесторы и являются рынком. Более того, среднестатистический инвестор не выходит даже на уровень рыночной доходности, а расходы, которые он несет, делают доходность его портфеля еще ниже. За несколько десятков лет такая медленная утечка средств способна истощить любой портфель.

И наконец, и это самое любопытное, уровень ожидаемой доходности снижается после летнего падения цен. Всем известно: чем меньше вы платите за актив, тем больше заработаете при его продаже. Падение цен в большинстве случаев должно приводить к росту ожидаемой доходности. И тем не менее данные Института Гэллапа, которые приводит Ип, свидетельствуют об обратном. Рядовой инвестор полагает, что его доходы будут выше, если он покупает по высоким ценам, а не по низким.

Американские инвесторы оказались не только до смешного самонадеянными – они не осознавали, что их сбивали с толку недавние доходы. Ожидаемые показатели были чрезвычайно преувеличены в свете высокой доходности во время экономического бума 1990-х, когда любой ловкач мог зарабатывать 20 % в год, хотя этот период длился не слишком долго.

Однако долгосрочные данные о среднерыночной доходности говорят о том, что ее нормальный уровень составляет 10 %, а в основном признанные методы оценки доходности рынка в будущем обозначают еще более низкие показатели. Беда в том, что прогнозы инвесторов меняются в том же направлении, что и цены на бирже, хотя элементарная логика подсказывает обратное.

Главы 5 и 6 посвящены реализации стратегий, разработанных в предыдущих главах. Если вы овладели теорией инвестирования и его историей и способны управлять собственными эмоциями, эта задача будет для вас самой легкой.

Я выделил три основных принципа: во-первых, не жадничать сверх меры, во-вторых, позаботиться о максимальной диверсификации и, в-третьих, всегда быть предельно осторожным. Те, кто ищет работу в инвестиционных банках, брокерских фирмах и взаимных фондах, руководствуются совершенно иными соображениями, нежели те, кто хочет служить в пожарной охране или учить детей в начальной школе. Сознаете вы или нет, но инвестирование – это бесконечная игра с нулевой суммой, борьба не на жизнь, а на смерть. Вы имеете дело с настоящими пираньями, и если не принять все меры предосторожности, индустрия финансовых услуг обдерет вас как липку быстрее, чем вы успеете произнести «Берни Мэдофф».

Эта книга нечто вроде руководства по управлению спасательной шлюпкой. Десятки миллионов американцев и сотни миллионов людей в других странах оказались выброшенными в бурное море инвестиций. Сейчас эти воды более опасны, чем когда-либо ранее, однако причудливая логика финансового дела говорит о том, что при этом они могут принести немалые прибыли. Я надеюсь, что сведения, которые читатели почерпнут из этой книги, помогут им благополучно добраться до берега.

Уильям Бернстайн,

Норт-Бенд, Орегон

Глава 1

Краткая история финансов

Я обнаружил, что зачастую самые животрепещущие вопросы задаются во время ланча.

Как-то в полдень – это был 2000 г. – я оказался в китайском ресторане на Манхэттене в компании хорошо известного управляющего хеджевым фондом и автора ряда научных работ по финансовому делу. Мы оба, как и многие другие, были озадачены беспрецедентным подъемом цен на бирже.

– Я никак не могу понять, – начал мой друг, – умны инвесторы или глупы.

Увидев озадаченное выражение моего лица, он пояснил:

– Возможно, премия за риск по акциям все еще завышена, и это означает, что цены вернутся к среднему, а значит, инвесторы глупы. Но за последние десять лет премия за риск по акциям стала значительно ниже, и это говорит о том, что цены не вернутся к среднему, а инвесторы умны.

Что он имел в виду и почему этот вопрос был так важен?

Поскольку мой друг обладает недюжинным умом и занимается финансами всю свою сознательную жизнь, мне придется перевести его вопрос на простой язык. «В прошлом акции обладали высокой доходностью, поскольку их держатели несли действительно высокий риск. Но сегодня акции так дороги, что есть только два варианта: либо они резко упадут в цене, после чего их доходность вырастет (в этом случае инвесторы глупы, поскольку торопятся выложить за них большие деньги), либо цены уменьшатся незначительно и при небольшом риске доходность в будущем останется долгое время невысокой (а значит, инвесторы умны)».

Ключ к долгосрочному успеху на фондовом рынке лежит в последовательной теории распределения средств по категориям, главным образом между иностранными и внутренними акциями и облигациями.Выбор подходящего момента на рынке и выбор конкретных акций или взаимных фондов практически невозможен в долгосрочной перспективе. В лучшем случае это способ отвлечь внимание.Гораздо важнее составить правильную пропорцию ценных бумаг, чем выбрать лучшие акции или фонды, либо прогнозировать время достижения рынком пика или дна.

«Невозможно торговать, не воюя, невозможно воевать, не торгуя».Эта известная фраза, как отмечали критики, — своеобразная квинтэссенция книги Уильяма Бернстайна, посвященной одной из самых интересных тем — истории мировой торговли.Она началась в III тысячелетии до нашей эры, когда шумеры впервые стали расплачиваться за товары серебром, — и продолжается до наших дней.«Не обманешь — не продашь» — таков старинный девиз торговцев. Но порой торговые интересы творили чудеса: открывали новые земли и континенты, помогали завоевывать и разрушать империи, наводили мосты между народами и цивилизациями.Так какова же она в реальности, эта удивительная история Великого обмена?..

От начала письменности – до эры медийных высоких технологий…От глиняных табличек Месопотамии – до мобильного Интернета…Уильям Бернстайн, известный историк, автор знаменитого «Великолепного обмена», хорошо знакомого и отечественным читателям, предлагает в своей новой книге удивительную историю масс-медиа – от самого их зарождения и до наших дней.Полемичная, оригинальная, превосходно написанная, необычайно информативная, эта книга – захватывающее путешествие в историю и эволюцию средств массовой информации.

Хотите навсегда попрощаться с долгами и обрести финансовое благополучие? Тогда эта книга для вас. Светлана Нехай – эксперт по личным финансам, практикующий коуч и создатель «Школы финансовой грамотности» смогла самостоятельно преодолеть финансовый кризис и теперь с удовольствием делится своей теорией, легко применимой на практике. В этой книге вы не найдете советов о том, как быстро заработать миллион. Но узнаете самый большой секрет, открывающий двери в мир финансового благополучия и позволяющий навсегда забыть обо всех переживаниях и нервах, связанных с деньгами.

Эта книга о краткосрочном трейдинге на рынке акций. Эта практическая книга последовательно проводит читателя по всем этапам и показывает, как добиться успеха при торговле в пределах месяца, недели и даже дня, а ясные, основанные на здравом смысле советы помогают существенно улучшить результаты.

Что такое блокчейн? Что такое криптовалюта? Что такое приватный ключ и публичный адрес? Что такое майнинг? Что такое крипто кошельки? Что такое форк? Можно ли убить блокчейн? Куда инвестировать? Ответы на эти и другие вопросы вы найдете в данной книге. Чтение не займет много времени и заполнит необходимой информацией пробел в вашем криптообразовании. Эта книга для того, кто хочет знать, как устроен блокчейн. Ведь она написана настолько просто и доступно, что понять ее сможет даже тот, кто раньше никогда не слышал о криптовалютах. Узнайте о блокчейне за 60 минут!

Рассмотрены современные подходы к построению системы финансового мониторинга банка, описаны методологические, технологические и организационные аспекты мониторинговой деятельности. Показано значение финансового мониторинга как источника актуальной информации, необходимой для принятия управленческих решений, обобщен и систематизирован положительный опыт применения финансового мониторинга в банковской сфере.Для студентов и преподавателей экономических вузов, а также руководителей и сотрудников кредитных организаций.

В книге представлена точка зрения инвестиционных аналитиков на то, каким образом специалисты и финансовые рынки будут оценивать стоимость компаний на основании финансовой отчетности, подготовленной в соответствии с МСФО.Особое внимание уделено рассмотрению наиболее сложных для анализа и отражения в финансовой отчетности активов и обязательств: пенсионных обязательств, опционов на акции, производных финансовых инструментов, начисленных резервов и операций по аренде. Кроме уточненных в соответствии с современными требованиями аспектов отчетности, второе издание книги включает новый раздел, посвященный компаниям, занимающимся операциями с недвижимостью.

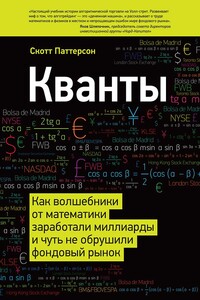

Эта книга о квантах — людях, управляющих рынками с помощью сложнейших математических моделей. Такой захватывающей истории о фондовом рынке вы еще никогда не читали.У вас в руках — шедевр журналистики, не просто поиск причины экономического кризиса, но и впечатляющая история амбиций и гордыни, и предупреждение о будущем Уолл-стрит и всей мировой экономики.