Кто готовил Адаму Смиту? - [23]

И только Жан Кальвин и протестантская реформация изменили это отношение. Почему доходы от предприятий или магазинов не должны превышать доходы владельца земельных угодий? Прибыль купца обеспечивается его собственной расторопностью и должна принадлежать ему, так почему бы не позволить ей расти? Так рассуждал Кальвин, пытаясь приспособить христианство к потребностям быстро растущей городской буржуазии.

Злоупотребление доверием, проценты и прибыль перестали быть теологической проблемой. И, взявшись за руки, отреформированное христианство и капитализм устремились в новое время.

Цель финансовых инструментов заключается в различных способах обращения с экономическим риском. Снятие риска с лиц, которые не смогут его преодолеть, и перенос на тех, кто справится. Оливки в тот год могли вообще не уродиться, рощи могли сгореть в пожаре или погибнуть от заморозков. Фалес взял на себя риск крестьян, и тем самым смог остаться в выигрыше. Финансовые рынки парадоксальны – нельзя получить прибыль, не рискуя. Но они рушатся, если риск завышен.

В 1997 году легендарному рок-музыканту Дэвиду Боуи понадобились деньги. Ему исполнилось пятьдесят, и он хотел наконец откупиться от своего бывшего менеджера Тони де Фриза, у которого по-прежнему были права на часть доходов Боуи, хотя деловые отношения были разорваны несколько лет назад. Разумеется, Боуи не был беден. Деньги капали постоянно – от Space Oddity, Rebel Rebel, Jean Genie и Ziggy Stardust. И в ближайшие десятилетия должны были продолжать поступать – роялти от двадцати пяти альбомов и двухсот восьмидесяти семи мелодий, который он в общей сложности записал. Но он хотел сейчас.

Он предложил рынку так называемые облигации Боуи – финансовый продукт принципиально новой формы. Деньги – время, а время – деньги. Да, это можно перевернуть и переиграть. Боуи продал свои будущие доходы от уже сочинённой и записанной музыки. Покупатели облигаций Боуи получали в будущем право на часть его роялти, а Дэвид Боуи немедленно расписывался в получении суммы порядка полумиллиарда крон. Денег, которые поступали бы год за годом, у него больше не было – вместо этого в его немедленном распоряжении оказывалась довольная крупная сумма.

Не только другие артисты, но и американские банки начали смотреть в ту же сторону. Миллионы Боуи должны были десятилетиями медленно поступать ему в карман, а банковские миллиарды были розданы людям, купившим дома. Эти деньги тоже исправно поступали, так как семьи не менее исправно гасили кредиты. Так почему бы не продать эти кредиты – точно так же, как Боуи продал доходы от роялти?

Допустим, десять тысяч американских семей взяли в банке кредиты по сто тысяч долларов. В итоге есть миллиард долларов, который вернётся в банк в ближайшие двадцать пять лет. Банк составляет бумагу, где говорится, что предъявитель сего имеет право на деньги, выданные в кредит. Затем банк продаёт бумагу новому лицу (к примеру, пенсионному фонду) и, как по мановению волшебной палочки, получает назад новенький, свеженький миллиард, который можно выдать ста тысячам новых семей.

Магия. Ты даёшь в долг миллиард, продаёшь его и получаешь ещё один миллиард. И при этом ты продал лишь пачку долговых обязательств. Денег много, риска нет, все в выигрыше. Так работают многие банки. Но проблема в том, что риск, разумеется, есть. Скрытый где-то в системе.

Когда Дэвид Боуи в 1997 году выпускал облигации и получал полмиллиарда крон, казалось вполне вероятным, что его музыка будет продолжать генерировать деньги. Именно во столько оценивались тогда роялти от его песен. Потому что кто в 1997 году мог спрогнозировать будущий феномен снижения популярности музыки? И оценить, как в связи с этим изменятся доходы артистов? Сегодня нам это известно. Но Дэвида Боуи эта проблема не касается. Она касается тех, кто купил облигации.

Раньше последствия от невыплаты кредита на покупку дома заёмщиком принимал на себя банк. И, конечно, банк выдавал кредиты с осторожностью. Теперь это перевернулось с ног на голову. Банки всё меньше интересуются тем, кому выдают кредиты. Они в любом случае этот кредит перепродают. Чем больше кредитов банк выдал, тем больше он может продать и тем больше заработать.

Предприятия, занимающиеся оценкой кредитования, должны понимать устройство подобных финансовых продуктов и видеть риски. Но их деятельность оплачивают банки, выпускающие ценные бумаги, которые надо оценить. Кроме того, предприятие, занимающееся оценкой кредитования, – это одно из многих предприятий на данном рынке. И, если банку не понравится его оценка, он обратится к другому предприятию. Кроме того и банк, и предприятие оценки кредитования используют одни и те же экономические модели, основанные на утверждении, что любой человек – это человек экономический. Невозможно, чтобы цены на жильё неконтролируемо упали. Рынок же не ошибается, иными словами, бумаги надёжны.

Национальный американский банк поддерживал самые низкие за всю историю процентные ставки, вместо того, чтобы как-то изменить сложившуюся ситуацию.

С 1970-х годов уровень жизни американского среднего класса повысился весьма незначительно. Для политика любой масти было важно, вопреки растущим разногласиям, чувствовать себя победителем. Ведь что есть США, как не история о росте благосостояние среднего класса. Решением стала мечта о собственном доме. Каждая американская семья должна иметь возможность – не средства – купить собственный дом. Идея основывалась как раз на том, что время можно продать. Если цены на жильё поднимутся, то почему долги не могут вырасти в том же темпе?

Представьте, что в Англии растет виноград, а доплыть до Гренландии и даже Америки можно на нехитром драккаре викингов. Несколько веков назад это было реальностью, однако затем в Европе – и в нашей стране в том числе – стало намного холоднее. Людям пришлось учиться выживать в новую эпоху, вошедшую в историю как малый ледниковый период. И, надо сказать, люди весьма преуспели в этом – а тяжелые погодные условия оказались одновременно и злом и благом: они вынуждали изобретать новые технологии, осваивать материки, совершенствовать науку.

Перепады настроения, метаболизм, поведение, сон, иммунная система, половое созревание и секс – это лишь некоторые из вещей, которые контролируются с помощью гормонов. Вооруженный дозой остроумия и любопытства, медицинский журналист Рэнди Хаттер Эпштейн отправляет нас в полное интриг путешествие по необычайно захватывающей истории этих сильнодействующих химикатов – от промозглого подвала девятнадцатого века, заполненного мозгами, до фешенебельной гормональной клиники двадцать первого века в Лос-Анджелесе.

Книга Алисы Макмахон станет вашим гидом на дороге длиной в девять месяцев. Автор обеспечит вас всей необходимой информацией, поможет прогнать ненужные опасения и даст спокойное понимание того, что происходит в момент появления на свет новой жизни, а также ответит на многие вопросы, которые неизбежно возникнут до и после родов. Для широкого круга читателей и специалистов.

Огромное количество детей и взрослых по всему миру имеют проблемы с прикусом, и эти проблемы носят не только эстетический характер, они могут стать причиной серьезных заболеваний. В этой книге врач-стоматолог Сандра Кан, и Пол Р. Эрлих, известный биолог, изучают причины и последствия неправильного развития челюсти у современного человека, а также представляют новый взгляд на ортодонтию и лечение зубов. По их мнению, из-за недостаточного развития челюсти могут возникать апноэ, затруднение дыхания, болезни сердца, депрессия и другие опасные состояния.

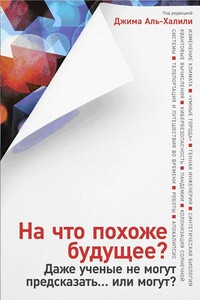

Каждый день в мире совершаются открытия и принимаются решения, влияющие на наше будущее. Но может ли кто-то предвидеть, что ждет человечество? Возможна ли телепортация (спойлер: да), как изменится климат, каким будет транспорт и что получится, если искусственный интеллект возьмет над нами верх? Станут ли люди счастливее с помощью таблеток и здоровее благодаря лечению с учетом индивидуальной ДНК? Каких чудес техники нам ждать? Каких революций в быту? В этой книге ведущие мировые специалисты во главе с Джимом Аль-Халили, пользуясь знаниями передовой науки, дают читателю представление о том, что его ждет впереди.