218 налоговых схем по НДС - [3]

Если складское свидетельство будет реализовано покупателю-хранителю, то продавцу следует получить за него стандартную цену, по которой он обычно продает товар. Если реализацию планируется осуществить последующему покупателю, которого нашел хранитель, то цена складского свидетельства должна включать в себя, кроме цены продавца, еще и маржу покупателя-хранителя. В таком случае после совершения сделки с конечным покупателем сумма, которая причитается покупателю-хранителю, перечисляется ему в качестве вознаграждения за оказание складских услуг. Если хранитель является конечным потребителем товаров или непосредственным покупателем складского свидетельства, то сумма вознаграждения за предоставление складских услуг должна быть минимальной.

Рассматриваемая схема имеет как недостатки, так и преимущества. Если реализовывать складские свидетельства по цене товара, включающей маржу посредника, то на относительно крупном предприятии можно легко «раздуть» доходы до предельного лимита, позволяющего платить НДС раз в квартал, а это нежелательное последствие.

Оценка рисков: По этой схеме удобно сотрудничать с конечными потребителями, например, продавать сырье производителю. И хотя по договору ответственного складского хранения хранитель не имеет никакого права распоряжаться переданным ему имуществом, в этом случае он сможет «тихо» по сговору с продавцом пустить сырье в производство, а после задокументировать это в бухгалтерском учете задним числом.

Арбитражные прецеденты: Отсутствуют

7. Как оптимизировать НДС при помощи заимствования

Описание. Фирма, у которой есть избыток вычетов, продает какой угодно вид товаров фирме, у которой не хватает средств или вычетов по НДС, чтобы расплатиться с бюджетом.

Фирма-продавец в результате сделки получает базу по НДС, но так как у нее есть запас вычетов, то в бюджет «живые» деньги не уходят.

Фирма-покупатель в результате сделки получает входной НДС, который она может предъявить к вычету. По новым правилам, действующим с 1 января 2006 г. (закон № 119-ФЗ), для получения вычетов НДС сам факт оплаты товаров не обязателен, достаточно иметь счет-фактуру от поставщика и оприходовать поставленный товар.

На втором этапе операции, когда у фирмы появятся средства для расчетов с бюджетом, необходимо вернуть «одолженные» дружественной фирме вычеты по НДС. Оформляется обратная сделка, по которой тот же самый товар продается фирме, у которой он был куплен.

В результате применения такой схемы фирма, у которой имеются задолженности по налогу, расплачивается с бюджетом, не прибегая к заемным средствам, фирма, у которой имеется избыток вычетов, при этом ничего не теряет, а в некоторых случаях получает возможность перенести вычеты на следующий налоговый период.

Оценка рисков: Заранее предусмотрите соглашение о возможной конверсии товаров, где указать условия, при которых у покупателя, вероятно, возникнет необходимость конверсии, например, если покупатель не найдет, кому перепродать товар в течение определенного срока. Даже если такого соглашения не будет, сделка все равно в достаточной мере законна.

В результате обратной сделки у фирмы-продавца возникнет налоговая база, а фирме-покупателю вернутся взятые на время вычеты по НДС. Чтобы совершить подобные операции, вовсе не обязательно перечислять деньги сразу в одну, а после в другую сторону, достаточно оформить взаимозачет. Перемещать товары со склада на склад тоже не обязательно, можно просто передать складское свидетельство.

Есть несколько причин, по которым фирма соглашается выступать в качестве временного «донора» вычетов:

• Во-первых, в течение налогового периода она совершила закупки дорогостоящих основных средств или крупных партий сырья, либо занимается производством продукции, которая облагается НДС по ставке 10 %, а для производства данной продукции использует сырье, облагаемое НДС по ставке 18 %.

• Во-вторых, фирма, выплачивающая НДС ежеквартально, помогает фирме, которая платит налог ежемесячно (правда, при таком варианте есть риск превысить лимит ежемесячной выручки в 2 млн. руб., позволяющий считать налоговым периодом квартал, а не месяц).

Этот способ применяется, если у фирмы, совершившей в текущий налоговый период много неоплаченных отгрузок, имеется дружественная фирма, например входящая в один и тот же холдинг, у которой в текущий период появился избыток входного НДС к вычету.

Арбитражные прецеденты: Отсутствуют

8. Как оптимизировать НДС с помощью гарантийного взноса по договору о намерениях

Описание: Составление договора о намерениях получило распространение на практике достаточно недавно. Ввели его строительные организации, привлекающие дополнительные денежные средства в ходе строительства от будущих владельцев недвижимости.

Чтобы продажа доли в строящемся доме не считалась предоплатой в целях налогообложения (не облагалась НДС), компании-застройщики (инвесторы) заключают договоры о намерениях (предварительные договоры). В них они указывают, что полученные денежные средства будут засчитаны в счет договора купли-продажи только после продажи квартиры или иного объекта недвижимости. И таким образом переносят обязанность платить НДС на более поздний срок. А при продаже квартир налог вовсе не платят (пп. 22–23 п. 3 ст. 149 НКРФ).

Преференции, заложенные в налоговый кодекс, где основную долю занимают специальные налоговые режимы, стали востребованы как никогда. Как использовать все возможности спецрежимов по максимуму? Как соответствовать тем критериям, которые установлены для спецрежимников? Какие подводные камни заложены в эти режимы? Дать ответы на эти вопросы – цель написания этой книги.

Евгений Сивков на протяжении 20 лет на практике постигал все сложности бухгалтерского учета, затем, обобщая накопленный практический опыт, написал десятки специализированных книг, а теперь предлагает вашему вниманию новую книгу «Современный бухгалтерский учет. Основной курс от аудитора Евгения Сивкова».Книга адресована самому широкому кругу читателей: студентам экономических вузов, аспирантам, преподавателям. То есть тем, кто изучает теорию бухучета. А также тем, для кого важны его практические аспекты – бухгалтерам и руководителям предприятий.

Вам никогда не приходила в голову мысль, что нашими чувствами кто-то управляет? Что кто-то по своей прихоти может вызывать в нас любовь или ненависть, страх или голод, стыд или радость. Мне приходила и не раз. Причем, отрицательные чувства для них гораздо интереснее, или, как я говорю, «калорийнее». Я даже нарисовал в своем воображении некую фантастическую картинку. Вот представьте…

Я написал этот рассказ всего за одну ночь. Тело затекло, глаза покраснели от усталости, но тогда я этого не ощущал. Мною владела непреодолимая сила, заставляющая писать. И я дописал. Потом я подумал, что знаю, кто стал моей музой в ту ночь. Видимо, желая рассказать людям свою историю, алтайская принцесса выбрала именно меня. Только так я могу объяснить появление книги про звёздную красавицу Арианду.Сначала она казалась мне слишком фантастической, нереальной – красивая сказка, появившаяся из глубин моего заковыристого подсознания.

Эта книга адресована как тем, кто давно и серьезно связал свою работу с бухгалтерией, налогами и финансами, так и тем, кто просто хочет быть в курсе передовых идей и мнений профессионалов. Здесь каждый найдёт для себя нечто полезное и новое. Специалисты откроют интересные детали и тонкости, понятные только им одним. Начинающие свою деятельность бизнесмены получат представление о системе в целом, о том, что в ней есть примечательного; чего стоит опасаться и каких ситуаций надо категорически избегать. Добросовестные налогоплательщики повысят уровень своих знаний или просто получат удовольствие от чтения.Эта книга – как наша жизнь: непредсказуема и многогранна; в ней квинтэссенция здравого смысла помножена на многолетний профессиональный опыт.

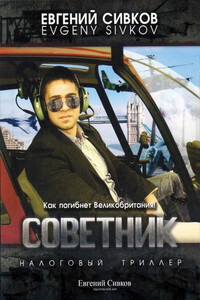

Кто правит миром, и куда текут денежные потоки? Кто лишь марионетка в чужих руках, а кто является истинным виновником происходящего? И что делать тому, кто узнал ответы на эти вопросы?«Советник» – новый ударный хит от Евгения Сивкова. Автор «Аудитора» и «Консультанта» выпустил продолжение сериала про Стаса Савельева. На новом витке своей карьеры герой попадает в самую гущу событий, которые должны определить геополитическую ситуацию на планете как минимум на ближайшие двадцать лет. Работая в администрации президента, Савельев узнаёт о деталях чудовищного плана: мировое правительство по дешёвке скупает всё ценное, что ещё осталось от могучей когда-то российской экономики.

Впервые в одной книге в интересной и доступной форме изложены все аспекты доказательства в судопроизводстве по налоговым спорам и приведены наиболее часто встречающиеся примеры из судебной практики. Автором выработаны критерии определения недобросовестного налогоплательщика, что делает настоящее издание интересным не только для ученых-правоведов, преподавателей, студентов юридических учебных заведений, но и для широкого круга читателей, связанных с экономической деятельностью: руководителей, бухгалтеров, юрисконсультов предприятий, налоговых адвокатов и т.

Одним из весомых условий успешной профессиональной деятельности на современном рынке труда среди экономистов, работников финансовых служб, бухгалтеров и менеджеров является знание и свободное владение навыками работы с системой «1С: Предприятие 8.0». Корпоративная информационная система «1С:Предприятие 8.0» является гибкой настраиваемой системой, с помощью которой можно решать широкий круг задач в сфере автоматизации деятельности предприятий, поэтому на отечественном рынке данная система занимает одну из лидирующих позиций.

Практическое руководство адресовано бухгалтерам, руководителям организаций и индивидуальным предпринимателям, применяющим упрощенную систему налогообложения – налоговый режим, установленный главой 26.2 Налогового кодекса Российской Федерации. Книга дает рекомендации по его использованию, отвечает на многочисленные вопросы, с которыми «упрощенцы» сталкиваются в повседневной деятельности, советует, как поступить в той или иной сложной ситуации, опираясь на позицию официальных органов. На конкретных примерах наглядно показано, как рассчитать единый налог, заполнить книгу учета доходов и расходов, заполнить декларацию и многое другое.Издание будет полезно не только бухгалтерам и руководителям организаций-«упрощенцев», индивидуальным предпринимателям и аудиторам, но и студентам вузов и слушателям специальных курсов, изучающим бухгалтерский учет.

В книге рассказывается история главного героя, который сталкивается с различными проблемами и препятствиями на протяжении всего своего путешествия. По пути он встречает множество второстепенных персонажей, которые играют важные роли в истории. Благодаря опыту главного героя книга исследует такие темы, как любовь, потеря, надежда и стойкость. По мере того, как главный герой преодолевает свои трудности, он усваивает ценные уроки жизни и растет как личность.

Бухгалтерский учет – это система сбора, регистрации и обобщения информации в денежном выражении об имуществе и обязательствах предприятия путем сплошного, непрерывного и документального учета всех хозяйственных операций Главная задача, которая ставится при организации бухгалтерского учета, состоит в создании условий для достижения наилучших результатов хозяйственной деятельности. Для этого необходимо обеспечить контроль за наличием, движением и состоянием имущества, использованием материальных, трудовых и финансовых ресурсов; иметь полную и достоверную информацию о текущих хозяйственных процессах, что чрезвычайно важно для оперативного управления предприятием.

В данном издании, посвященном анализу дискуссионных вопросов налогового учета прочих расходов организации, даются разъяснения на основании писем Минфина России и ФНС России, а также судебной практики о том, как можно уменьшать налогооблагаемую прибыль на понесенные организацией расходы и при этом избегать разногласий с налоговыми органами.